- Главная

- О проекте

- Лента

- Рубрики

- Регистрация бизнеса

- Налогообложение

- Ведем бухгалтерию

- Счет в банке

- Кассовые аппараты

- Субсидии

- Лицензирование и сертификация

- Тендеры и госзакупки

- Бизнес по отраслям

- Зарплата и кадры

- Маркетинг

- Управление бизнесом

- Организация офиса

- Стиль жизни предпринимателя

- Внедряем IT

- Внешнеэкономическая деятельность

- Патентование – товарные знаки

- Категории

- Отрасли

- Указатель

Все об ИП: регистрация, налогообложение и советы

Оглавление страницы

ИП, как правило, определяется как форма предпринимательской деятельности, которую ведет одно физическое лицо, зарегистрированное в соответствии с законодательством страны. Оно характеризуется простотой создания и управления, а также полной ответственностью предпринимателя за результаты своей деятельности. Для Российской Федерации данный статус регулируется, в том числе, Федеральным законом от 08.08.2001 N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Для начала своей деятельности как индивидуальный предприниматель необходимо пройти процедуру регистрации, которая включает подачу заявления и необходимого пакета документов в налоговый орган по месту жительства. Согласно информации, представленной на сайте Федеральной налоговой службы (ФНС) России, к документам относятся:

- Заявление по форме Р21001;

- Копия паспорта заявителя;

- Квитанция об уплате государственной пошлины.

Преимущества индивидуального предпринимательства

В первую очередь, это относительная свобода в выборе вида деятельности и способов её ведения, минимальные требования к стартовым инвестициям и упрощенная система налогообложения.

ИП также имеет возможность выбрать упрощенный налоговый режим, такой как:

- упрощенная система налогообложения (УСН);

- патентная система налогообложения;

- единый налог на вмененный доход (ЕНВД).

Кроме того, индивидуальный предприниматель может полностью контролировать свой бизнес, принимать оперативные решения и легче адаптироваться к изменениям на рынке.

Основные этапы регистрации и ведения ИП

Процедура регистрации индивидуального предпринимателя (ИП) в Российской Федерации является относительно несложной, но требует внимательного следования ряду шагов, чтобы обеспечить правильное и быстрое прохождение всех этапов. Вот основные шаги, которые необходимо выполнить будущему ИП:

Шаг 1: Подготовка пакета документов

Для начала процесса регистрации ИП необходимо подготовить следующие документы:

- Заявление по форме Р21001, где указываются личные данные заявителя, предполагаемые виды деятельности согласно ОКВЭД (Общероссийский классификатор видов экономической деятельности), а также другая обязательная информация.

- Копия паспорта заявителя.

- Квитанция об уплате государственной пошлины за регистрацию ИП (размер составляет 800 рублей).

Шаг 2: Подача документов в налоговую службу

Документы можно подать лично в территориальный орган Федеральной налоговой службы (ФНС) или же отправить по почте. Также есть возможность воспользоваться электронной формой подачи через портал государственных услуг.

Шаг 3: Получение свидетельства о регистрации

После обработки документов налоговая служба выдает свидетельство о регистрации ИП и присваивает индивидуальный номер налогоплательщика (ИНН). Этот процесс занимает не более 5 рабочих дней с момента подачи полного комплекта документов.

Правила ведения бухгалтерского учета

После регистрации, ИП должен вести бухгалтерский учет своей деятельности. Бухгалтерский учет ИП может быть упрощенным, в зависимости от выбранной системы налогообложения. Обычно ИП должен вести учет доходов и расходов, а также производить расчеты по налогам и взносам.

Налоговые режимы для ИП

ИП в России может выбрать один из нескольких налоговых режимов:

- Основная система налогообложения – применяется стандартный набор налогов (НДФЛ, налог на имущество, НДС при необходимости и др.).

- Упрощенная система налогообложения (УСН) – предполагает уплату единого налога вместо ряда отдельных налогов. Можно выбрать объект налогообложения «доходы» или «доходы минус расходы».

- Патентная система налогообложения – подходит для некоторых видов предпринимательской деятельности. ИП платит фиксированную сумму за патент, исходя из возможной выручки.

- Единый налог на вмененный доход (ЕНВД) – применяется для определенных видов деятельности, где налог рассчитывается исходя из потенциально возможного дохода.

- Единый сельскохозяйственный налог (ЕСХН) – специальный режим для сельскохозяйственных товаропроизводителей.

Каждый режим имеет свои особенности, и выбор зависит от характера деятельности ИП, его доходов, возможностей оптимизации налогов и удобства ведения учета.

Выбрав налоговый режим, ИП обязан уведомить налоговую службу, подав соответствующее заявление в установленные сроки.

Оптимизация налогообложения для ИП начинается с правильного выбора налогового режима, что требует понимания всех нюансов, связанных с каждым режимом. Консультация с квалифицированным бухгалтером или налоговым консультантом может быть очень полезной на этом этапе.

Правильное понимание налогообложения и учета позволяет ИП не только избежать ошибок, которые могут привести к штрафам, но и максимально эффективно использовать преимущества, предлагаемые законодательством для уменьшения налоговой нагрузки. Таким образом, индивидуальный предприниматель обладает гибкостью в управлении своими финансами и может сконцентрировать усилия на развитии своего бизнеса.

Налогообложение индивидуальных предпринимателей

В выборе налогового режима кроется один из ключевых аспектов эффективной экономической деятельности индивидуального предпринимателя. Рассмотрим подробнее основные налоговые режимы для ИП, их особенности и условия применения, а также расскажем о методах законной оптимизации налогообложения.

Основная система налогообложения

Данный режим включает в себя уплату всех основных налогов, таких как:

- налог на доходы физических лиц (НДФЛ);

- налог на имущество;

- налог на добавленную стоимость (НДС).

НДФЛ составляет 13% от дохода, полученного в течение календарного года. Уплата НДС актуальна для тех ИП, чей доход превышает 2 миллиона рублей за квартал. Ставка НДС в России составляет 20%. Важно понимать, что данный налоговый режим подразумевает ведение полного бухгалтерского учета.

Упрощенная система налогообложения (УСН)

Этот режим позволяет существенно упростить учет и сократить налоговые платежи. ИП на УСН могут выбрать объект налогообложения – «доходы» или «доходы минус расходы». В первом случае налог составит 6% от суммы доходов, во втором – 15% от разницы доходов и расходов. УСН доступна для предпринимателей, чей доход за календарный год не превысил 150 миллионов рублей. Оптимизация здесь может заключаться в правильном выборе объекта налогообложения в зависимости от соотношения доходов и расходов.

Патентная система налогообложения

ИП может воспользоваться патентной системой налогообложения, если вид его деятельности включен в перечень, утвержденный для его региона. Стоимость патента рассчитывается исходя из предполагаемого дохода, и налогоплательщик оплачивает ее за период от одного до двенадцати месяцев. Это фиксированный налог, который не зависит от реально полученного дохода. Патентная система позволяет не вести бухгалтерский учет, что является ее неоспоримым плюсом для малого бизнеса.

Единый налог на вмененный доход (ЕНВД)

Система ЕНВД подходит для определенных видов предпринимательской деятельности, таких как розничная торговля, бытовые услуги и некоторые другие. Налог рассчитывается на основе «вмененного дохода» – дохода, который, как предполагается, предприниматель мог бы получить, вне зависимости от фактической выручки. ЕНВД позволяет не платить НДС и НДФЛ, а также освобождает от учета товарных запасов и реализации.

Единый сельскохозяйственный налог (ЕСХН)

Этот налоговый режим предназначен для предпринимателей, занимающихся сельскохозяйственным производством. Налоговая ставка составляет 6% от дохода, уменьшенного на величину расходов на производство и реализацию продукции. ЕСХН освобождает от уплаты НДФЛ, налога на имущество и НДС, при этом упрощает бухгалтерский учет.

Оптимизация налогообложения

Законная оптимизация налогообложения для ИП может проходить через различные механизмы. Прежде всего, это выбор наиболее подходящего налогового режима исходя из специфики бизнеса, объема доходов и планируемых расходов.

Оптимизация также может включать использование законных способов уменьшения налогооблагаемой базы, например, путем правомерного и обоснованного учета расходов, которые напрямую связаны с предпринимательской деятельностью.

Ещё одним вариантом может быть переход с одной системы налогообложения на другую в установленные законом сроки, если это позволит снизить налоговую нагрузку. Так, ИП на общей системе налогообложения, у которого высокие коммерческие расходы, может сэкономить, выбрав УСН с объектом налогообложения «доходы минус расходы».

Необходимо также активно использовать налоговые вычеты и льготы, предусмотренные законодательством. Например, ИП, уплачивающий страховые взносы, может уменьшить налогооблагаемую базу по НДФЛ на сумму взносов в пределах установленных лимитов.

Важно помнить, что любая налоговая оптимизация должна проводиться в рамках действующего законодательства, поскольку злоупотребление льготами и неправомерное уменьшение налоговой базы может повлечь серьезные штрафы и даже уголовную ответственность.

Комплексный подход к оптимизации налогообложения включает в себя не только выбор оптимального налогового режима, но и эффективное планирование бизнес-процессов, управление финансами, а также грамотное применение налогового законодательства с целью максимизации прибыли и минимизации налоговых платежей.

Переход к следующему этапу освещает анализ рисков и ответственности индивидуальных предпринимателей, что также важно учитывать при выборе системы налогообложения, так как некоторые режимы предоставляют дополнительные гарантии в этой области.

Анализ рисков и ответственности индивидуальных предпринимателей

Индивидуальное предпринимательство, будучи одной из наиболее доступных форм ведения бизнеса, сопряжено со специфическими рисками и несет за собой определенный уровень ответственности. Понимание этих аспектов крайне важно для каждого, кто рассматривает возможность открыть собственное дело под статусом ИП.

Виды рисков для ИП

В зависимости от сферы деятельности, ИП могут сталкиваться с различными рисками, включая:

- Юридические: неверная трактовка или незнание законодательства может привести к нарушениям, штрафам и даже приостановлению деятельности.

- Финансовые: варьируют от потери дохода до возможных кредиторских претензий при нестабильной экономической ситуации.

- Рыночные: изменения спроса и предложения, появление конкурентов, новшества в отрасли могут негативно сказаться на доходности ИП.

- Репутационные: распространение отрицательной информации о бизнесе, которое может снижать доверие клиентов и партнеров.

- Операционные: непредвиденные события, такие как сбои в работе оборудования, трудности с логистикой, могут повлечь дополнительные затраты и убытки.

Меры по минимизации рисков для ИП

Для каждого из вышеперечисленных рисков существуют методы минимизации, позволяющие уменьшить потенциальные потери:

- Юридические: глубокое изучение действующего законодательства, консультации со специалистами, внимательное составление договоров и юридических документов. Важным шагом является также внедрение системы внутреннего контроля и соблюдение процедур.

- Финансовые: разработка четкого бизнес-плана с учетом финансовых прогнозов, диверсификация доходов, создание резервного фонда, страхование имущества и ответственности.

- Рыночные: проведение регулярного мониторинга рынка, анализ потребностей целевой аудитории, адаптация бизнеса под меняющиеся условия.

- Репутационные: качественное обслуживание клиентов, управление отзывами и жалобами, развитие положительного имиджа через маркетинг и пиар.

- Операционные: внедрение системы управления качеством, бережливое производство, регулярное обслуживание оборудования, работа только с надежными поставщиками и подрядчиками.

Отличия ответственности ИП от ответственности юридических лиц

Ответственность индивидуального предпринимателя имеет свои особенности в сравнении с ответственностью юридических лиц:

- Полная материальная ответственность: в отличие от юридических лиц, ИП отвечает по своим обязательствам всем принадлежащим ему имуществом, что может включать личные активы, такие как автомобиль, квартира и т.д.

- Налоговая ответственность: ИП, нарушивший налоговый кодекс, может быть привлечен к ответственности не только в форме штрафов, но и через применение более жестких мер, вплоть до уголовной ответственности.

- Отсутствие юридического лица: ИП не обладает статусом юридического лица, и поэтому вся деятельность осуществляется от его имени, что упрощает некоторые административные процессы, но одновременно увеличивает личные риски.

- Границы ответственности: у юридических лиц имеется четкое разграничение между имуществом компании и личным имуществом владельцев и учредителей. У ИП такого разделения нет, в результате чего кредиторы могут предъявить претензии к личным активам предпринимателя.

- Процедура банкротства: для ИП процедура банкротства проходит по другим правилам и может быть более обременительной в плане восстановления кредитной истории и дальнейшей деятельности.

Таким образом, каждый, кто принимает решение работать как ИП, должен учитывать не только потенциал для развития бизнеса, но и риски, с которыми он может столкнуться, а также отличия в ответственности по сравнению с юридическими лицами. Рациональное управление, комплексное страхование и разумная юридическая стратегия могут значительно снизить потенциальные риски и обеспечить более уверенное и устойчивое ведение бизнеса.

Продолжая анализ важных аспектов для ИП, следует обратить внимание на стратегическое планирование и управление финансами, которые являются ключевыми для достижения успеха в предпринимательской деятельности.

Стратегии и практические советы для успеха ИП

В мире, где индивидуальное предпринимательство становится всё более популярным, ключ к успешному ведению бизнеса заключается в стратегии и практическом применении знаний. ИП, как и любой бизнес, требует умения анализировать рынок, понимать своих клиентов и выстраивать эффективные процессы.

Разработка бизнес-плана

Первым шагом на пути к успеху является разработка бизнес-плана. Этот документ служит основой для всех ваших бизнес-решений и помогает привлекать инвесторов. Бизнес-план должен включать:

- Описание вашей бизнес-идеи: чётко определите, что ваш бизнес будет делать и как он будет выделяться среди конкурентов.

- Анализ рынка: изучите своих потенциальных клиентов и конкурентов. Понимание рынка поможет адаптировать продукты или услуги под нужды потребителей.

- Маркетинговый план: определите, как вы будете продвигать свой бизнес и привлекать клиентов.

- Операционный план: опишите, как будет организован ежедневный процесс работы.

- Финансовый план: прогнозируйте доходы и расходы. Это поможет понять, когда бизнес станет прибыльным и какие финансовые ресурсы потребуются для его запуска и роста.

Понимание целевой аудитории

Понимание того, кто является вашим идеальным клиентом, неоценимо. Создание персоны клиента — это метод, который помогает визуализировать идеального потребителя и его потребности. Это включает в себя:

- Сбор данных: используйте опросы, интервью и анализ данных социальных сетей для создания подробного профиля ваших клиентов.

- Сегментация рынка: определите группы потребителей с похожими характеристиками и адаптируйте свои маркетинговые и продажные стратегии под каждый сегмент.

- Индивидуализация предложения: подстройте ваш продукт или услугу под конкретные нужды и желания вашей целевой аудитории.

Эффективное управление финансами

Финансовый менеджмент является важной частью любого бизнеса. Для ИП это особенно критично, учитывая личную ответственность за долги и обязательства. Важно:

- Бюджетирование: установите чёткие ограничения по расходам, основанные на финансовом плане.

- Учёт доходов и расходов: ведение чёткой бухгалтерии поможет отслеживать финансовое состояние бизнеса.

- Резервный фонд: создайте «подушку безопасности» на случай непредвиденных обстоятельств или экономических изменений.

Маркетинг и продвижение

Для привлечения и удержания клиентов необходимы эффективные маркетинговые стратегии. Вот несколько советов:

- Цифровой маркетинг: используйте инструменты онлайн-маркетинга, такие как социальные сети, SEO и контент-маркетинг, для увеличения видимости бизнеса.

- Уникальное торговое предложение (УТП): определите, что делает ваш бизнес уникальным, и акцентируйте это в своих маркетинговых кампаниях.

- Сетевое взаимодействие: стройте отношения с другими предпринимателями, посещайте мероприятия отрасли, участвуйте в мастер-группах и форумах.

Оптимизация процессов

Эффективность бизнеса во многом зависит от оптимизации внутренних процессов. Рассмотрим следующее:

- Автоматизация: внедряйте CRM- и ERP-системы для автоматизации рутинных задач.

- Линейка продуктов или услуг: оцените свою линейку продуктов и сконцентрируйтесь на наиболее прибыльных и востребованных.

- Поставщики и логистика: выстраивайте партнёрские отношения с поставщиками и логистическими компаниями, чтобы снизить затраты и улучшить условия доставки.

Постоянное обучение и адаптация

Мир бизнеса постоянно меняется, и чтобы оставаться конкурентоспособным, ИП должны быть готовы учиться и приспосабливаться. Это значит:

- Образование: постоянно повышайте свою квалификацию через курсы, семинары и тренинги.

- Отслеживание трендов: следите за новыми тенденциями в вашей отрасли и адаптируйте их в своём бизнесе.

- Обратная связь: слушайте своих клиентов и вносите изменения в продукт или процессы на основе их отзывов и предложений.

Разработка стратегии роста

Стратегия роста должна быть у каждого предпринимателя, включая ИП. Как правило, она включает:

- Расширение линейки продуктов/услуг: развивайте новые продукты или услуги, которые могут привлечь дополнительную аудиторию.

- Партнёрства и коллаборации: ищите возможности для партнёрств с другими бизнесами, которые могут принести взаимную выгоду.

- Географическое расширение: рассмотрите возможность выхода на новые рынки, что может включать как онлайн, так и офлайн присутствие.

Заключение договоров и юридическая оперативность

Важность юридической оперативности невозможно переоценить. Советы:

- Стандартизация договоров: имейте набор стандартных договоров и документов, адаптируемых под различные ситуации.

- Защита интеллектуальной собственности: патентуйте и регистрируйте свои товарные знаки и авторские права для защиты от конкурентов.

- Консультации с юристами: регулярно консультируйтесь с юристами по вопросам ведения бизнеса, чтобы избежать правовых проблем.

Эти стратегии и практические советы позволят индивидуальным предпринимателям не только выжить в современных рыночных условиях, но и добиться значительного успеха. Применяя эти подходы систематически и разумно, ИП могут развивать свои бизнесы, создавая устойчивые и прибыльные предприятия.

Ссылки на нормативные акты и полезные ресурсы

Профессиональная деятельность индивидуального предпринимателя требует хорошего знания законодательной базы и доступа к ресурсам, которые могут обеспечить актуальную информацию и поддержку в различных аспектах ведения бизнеса. Ниже приведен подробный список нормативных актов и веб-ресурсов, необходимых для осуществления деятельности ИП.

Основные нормативные акты:

- Гражданский кодекс Российской Федерации (ГК РФ) – основной законодательный акт, регулирующий правовые отношения в сфере экономики, в том числе деятельность ИП. Гражданский кодекс РФ.

- Налоговый кодекс Российской Федерации (НК РФ) – определяет систему налогообложения в РФ, включая режимы для ИП. Налоговый кодекс РФ.

- Федеральный закон от 08.08.2001 №129-ФЗ “О государственной регистрации юридических лиц и индивидуальных предпринимателей” – устанавливает порядок регистрации ИП. ФЗ-129.

- Федеральный закон от 24.07.2007 №209-ФЗ “О развитии малого и среднего предпринимательства в Российской Федерации” – содержит меры поддержки для ИП. ФЗ-209.

- Федеральный закон от 26.12.2008 №294-ФЗ “О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля” – закон о проверках бизнеса. ФЗ-294.

- Трудовой кодекс РФ (ТК РФ) – регулирует вопросы найма сотрудников ИП. Трудовой кодекс РФ.

Важные веб-ресурсы для ИП:

- КонсультантПлюс – сервис с актуальными нормативными актами и комментариями экспертов. КонсультантПлюс.

- Федеральная налоговая служба (ФНС России) – официальный сайт налоговой службы с информацией о налогах и отчетности. ФНС России.

- Российская торгово-промышленная палата (ТПП РФ) – информация по поддержке и развитию предпринимательства. ТПП РФ.

- Сайт «Бизнес.РФ» – информационный портал для предпринимателей с рекомендациями и инструментами для бизнеса. Бизнес.РФ.

- Портал электронных услуг – место для получения госуслуг в электронном виде. Госуслуги.

- Электронный бюджет – инструменты для управления финансами ИП и учета налоговых платежей. Электронный бюджет.

Эти ресурсы обеспечивают доступ к самой важной и актуальной информации, помогая индивидуальным предпринимателям осуществлять их деятельность в рамках закона и с максимальной эффективностью. Используя предоставленные ссылки, ИП могут облегчить процесс регистрации, ведения документации, налогообложения, а также поиска возможностей для развития и поддержки своего бизнеса.

А с успешными кейсами вы сможете ознакомиться, перейдя по ссылке: https://nulevoybalans.ru/blog-predprinimatelya.

Метки данного материала:

Другие материалы рубрики «Регистрация бизнеса»

Список кодов ОКВЭД 2

РАЗДЕЛ A. Сельское, лесное хозяйство, охота, рыболовство и рыбоводство Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях Лесоводство и лесозаготовки Рыболовство и рыбоводство РАЗДЕЛ B. Добыча полезных ископаемых Добыча угля Добыча сырой нефти и ...

РАЗДЕЛ A. Сельское, лесное хозяйство, охота, рыболовство и рыбоводство Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях Лесоводство и лесозаготовки Рыболовство и рыбоводство РАЗДЕЛ B. Добыча полезных ископаемых Добыча угля Добыча сырой нефти и ...

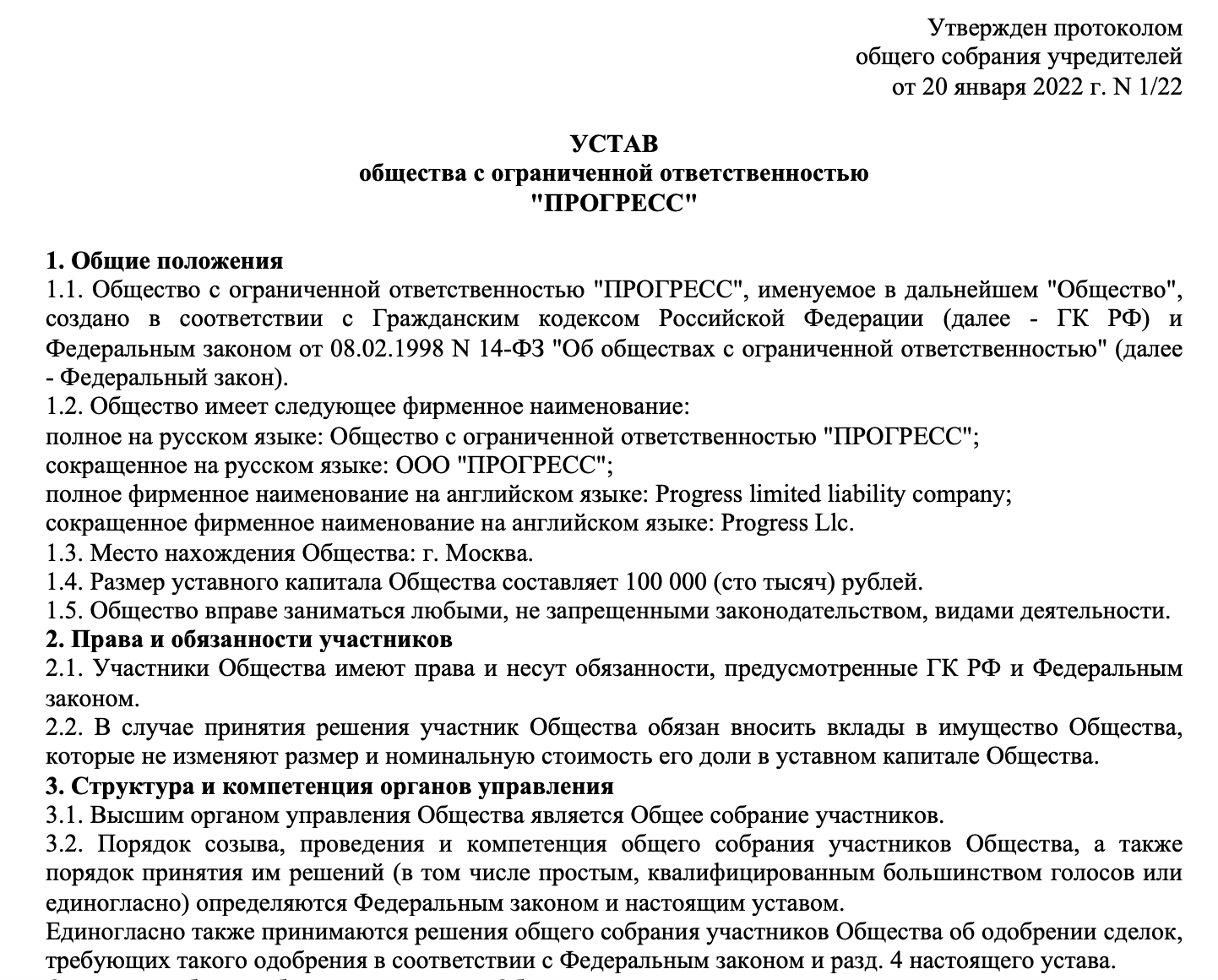

Типовой устав ООО с несколькими участниками

Типовой устав общества с ограниченной ответственностью (ООО) с несколькими участниками является ключевым документом, который устанавливает правила работы компании, права и обязанности ее учредителей, а также процедуры управления и распределения прибыли между участниками. В каких случаях ...

Типовой устав общества с ограниченной ответственностью (ООО) с несколькими участниками является ключевым документом, который устанавливает правила работы компании, права и обязанности ее учредителей, а также процедуры управления и распределения прибыли между участниками. В каких случаях ...

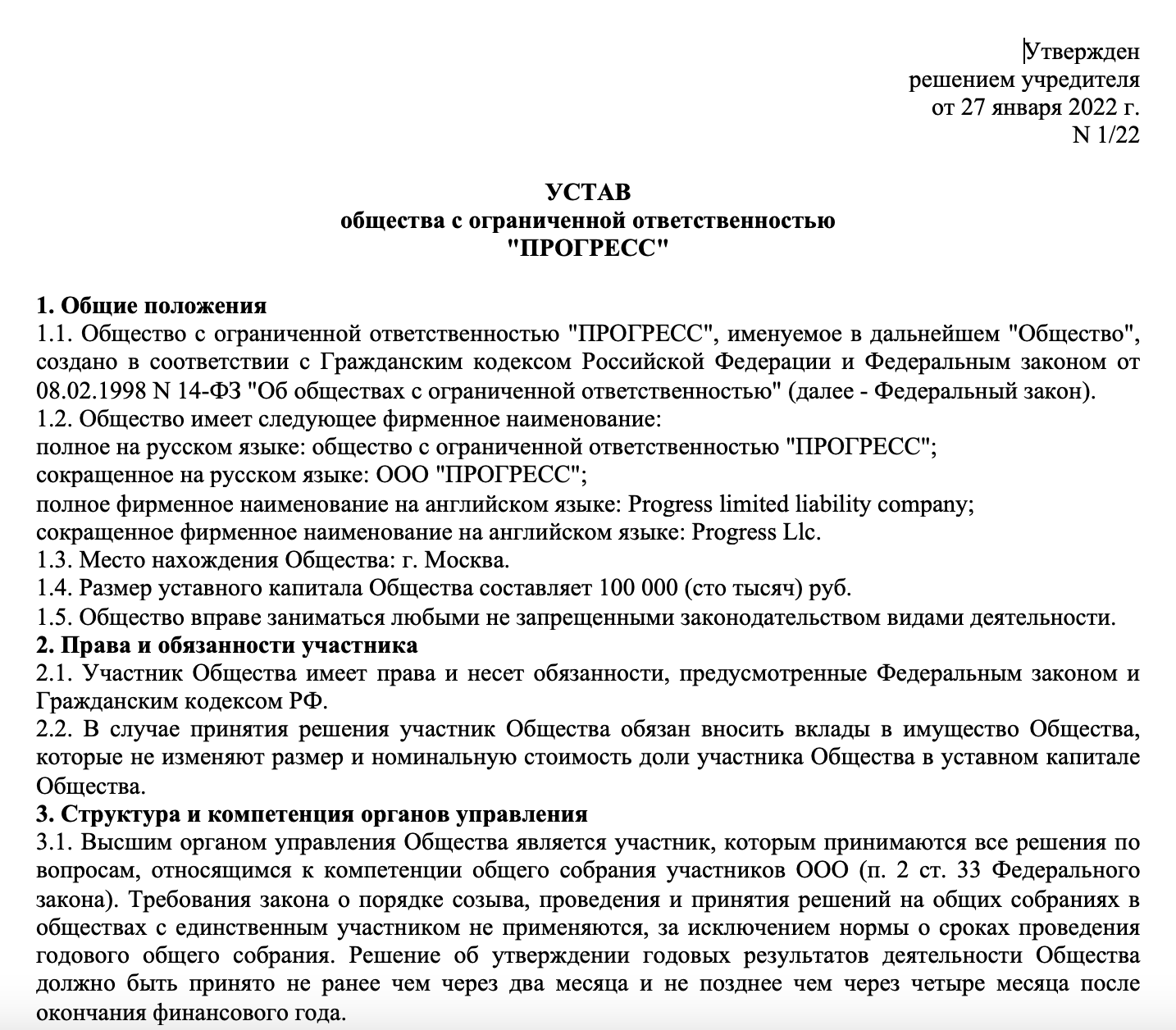

Типовой устав ООО с единственным участником

Типовой устав общества с ограниченной ответственностью (ООО) с единственным участником — это стандартизированный документ, который закрепляет основные принципы управления и функционирования компании, основанные на законодательстве о юридических лицах и специфике деятельности ООО. В каких случаях ...

Типовой устав общества с ограниченной ответственностью (ООО) с единственным участником — это стандартизированный документ, который закрепляет основные принципы управления и функционирования компании, основанные на законодательстве о юридических лицах и специфике деятельности ООО. В каких случаях ...

Последние материалы на сайте

Вклады и счета среднего бизнеса начнут страховать

Система страхования банковских вкладов, которая до недавнего времени охватывала лишь счета индивидуальных вкладчиков и малого бизнеса, теперь будет расширена до включения предприятий среднего бизнеса, зарегистрированных в соответствующем реестре МСП. Начиная с 25 марта, вклады предприятий среднего ...

Система страхования банковских вкладов, которая до недавнего времени охватывала лишь счета индивидуальных вкладчиков и малого бизнеса, теперь будет расширена до включения предприятий среднего бизнеса, зарегистрированных в соответствующем реестре МСП. Начиная с 25 марта, вклады предприятий среднего ...

Как открыть бизнес по продаже билетов?

Большинство граждан нашей страны хотя бы раз в год, путешествуют, отдыхая на солнечных пляжах других стран. Многие путешествуют в целях деловой поездки. Поэтому спрос на авиабилеты существует круглый год. В зависимости от сезона, спрос может быть больше или меньше. Бизнес на перепродаже ...

Большинство граждан нашей страны хотя бы раз в год, путешествуют, отдыхая на солнечных пляжах других стран. Многие путешествуют в целях деловой поездки. Поэтому спрос на авиабилеты существует круглый год. В зависимости от сезона, спрос может быть больше или меньше. Бизнес на перепродаже ...

Здравствуйте, подскажите, пожалуйста, какие есть налоговые льготы на УСН 6%?

На упрощенной системе налогообложения (УСН) с налоговой ставкой 6% (доходы) предусматривается несколько видов налоговых льгот и особенностей, которые могут использовать предприниматели для оптимизации своих налоговых ...

На упрощенной системе налогообложения (УСН) с налоговой ставкой 6% (доходы) предусматривается несколько видов налоговых льгот и особенностей, которые могут использовать предприниматели для оптимизации своих налоговых ...